フリーランスや個人事業主が支払うべき税金一覧|所得税など5種類の税金を紹介

会社から独立し、フリーランスエンジニアとして活躍し始めた人がまず気にしなければならないのが、税金の存在です。

会社員時代は所属する企業が所得税や社会保険料の計算、申告・納付を行ってくれていましたが、独立してからはこれらの作業を自力で行わなければなりません。

本記事ではフリーランスが納めるべき税金・保険の種類や確定申告についてご紹介します。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む目次

フリーランスに関わる税金は大きく分けて5種類

本記事では、

- 所得税

- 住民税

- 消費税

- 個人事業税

- 固定資産税

フリーランスが必ず納めなければならない税金は「所得税」と「住民税」の2種類です。

また、その年の売上高によっては「消費税」を、持ち家で仕事をする場合などは「固定資産税」を、個人事業主として開業している場合は「個人事業税」をあわせて納める義務が生じます。

フリーランスの方だけではなく、副業を行っている方も副業分の税金を納税する必要があります。副業をしている方は、納税すべき税金があるのか調べておくとよいでしょう。

所得税

所得税はその年1年間(1月1日~12月31日)の所得額に応じて課税される税金です。

所得税は「所得」にかかる税金

ここで注意すべき点は、課税対象になるのは「所得」であり「収入」ではないです。年間の売上金額である収入から、仕事上で必要な備品の購入や移動にかかった経費、各種控除(所得控除)を差し引いたものが課税対象の所得(課税所得)となります。

会社員は、勤務先の企業が従業員の所得を計算し、源泉徴収税として代わりに納税しているため、自分で確定申告を行う必要がありません。しかし、フリーランスの方は1年間の所得を計算し、確定申告を行い納税する必要があります。

出典:フリーランスが納める税金の種類は? 控除や節税対策も徹底解説,

個人事業主フリーランスが納める税金

フリーランスとして活動を始めたばかりで、所得の計算方法などがわからない方は、フリーランスの税金の計算方法を確定申告の期間前に調べておきましょう。

所得税に関わる控除

ここでは、所得税に関わるさまざまな控除について紹介します。

- 基礎控除

確定申告を行う場合、48万円の基礎控除が適用されます。 - 青色申告特別控除

青色申告で確定申告を行う場合、最大65万円の控除が適用されます。 - 医療費控除

年間10万円以上の医療費を支払った世帯に適用される控除です。控除額は最大200万円です。 - 雑損控除

災害や盗難などで損害があった場合に受けられる控除です。

(差引損失額)ー(総所得金額等)×10%か(差引損失額のうち災害関連支出の金額)-5万円のどちらか金額が高い方を控除額として適用します。 - 社会保険料控除・小規模企業共済等掛金控除

健康保険や年金、企業共済などの保険料や掛け金に対する控除です。 - 生命保険料控除

生命保険料、介護医療保険料、個人年金保険料を支払った場合に最大12万円の控除が適用されます。 - 地震保険料控除

地震保険料を支払った場合に最大5万円の控除が受けられます。 - 寄附金控除

ふるさと納税など、国や自治体、特定NPO法人に寄付した金額にかかる控除です。 - 障害者控除

納税者本人や配偶者、扶養家族が障害者や特別障害者である場合、適用される控除です。最大75万円の控除が受けられます。 - 寡婦控除

配偶者と離婚・死別している場合に適用される27万円の控除です。 - ひとり親控除

納税者がひとり親である場合、適用される控除です。要件に当てはまると35万円の控除を受けられます。 - 勤労学生控除

一定水準以下の給与所得の学生に適用される27万円の控除です。 - 配偶者控除

配偶者の合計所得額が48万円以下の場合、所得に応じた控除が適用されます。 - 配偶者特別控除

合計所得が年間48万超~133万円以下の配偶者がいる場合に適用される控除です。 - 扶養控除

扶養する家族がいる場合に適用される控除で、最大で63万円の控除を受けられます。

住民税

所得税と同じく、住民税も所得に対してかかる税金です。居住地域の福祉、教育などの行政サービスに必要な費用を地域内の住民で均等に負担することを目的に導入されています。

地域で税額が変動する住民税

住民税は前年の確定申告による所得(課税所得)に応じて課税される「所得割」と、一律課税される「均等割」で構成されています。基本的な計算式は「課税所得×所得割+均等割」です。住民税は各市区町村から6月頃に納付書が送付され、その納付書によって納税を行います。

所得割の税額は10%、均等割は一律5,000円~5,500円程度の課税が行われます。居住地域によっては合計の税額が変動しますので、自治体のWebサイトなどで確認をしましょう。

フリーランスや副業をされている方はご自身で住民税の納付等を行う必要があるため、フリーランスや副業をしている方は住民税について知識を蓄えておくことがおすすめです。

「ふるさと納税」などを利用した控除も可能

住民税にも所得税同様に基礎控除や扶養控除などいくつかの控除が用意されています。また、最近ではふるさと納税を活用した「寄附金控除」を利用する人も増えています。

消費税

出典:国税庁 消費税のしくみ,フリーランスが納める税金の種類は? 控除や節税対策も徹底解説

年収1,000万円以上のフリーランスは要注意

消費税はフリーランス全員が納税する義務はありません。年間の課税売上高が1,000万円以上になった場合、その2年後(翌々年)から消費税の納税義務が発生します。ただし、個人事業主として開業したフリーランスの場合は、基本的に開業後2年間は消費税の納税義務が免除されます。

例外として、前々年度の課税売上高が1,000万円を超える場合や、前年1月1日から6か月間の課税売上高が1,000万円を超えた場合には、課税事業者となり納税が必要です。

フリーランスが案件の対価として受け取る報酬は、消費税を含んだ額です。受け取った消費税額から仕入れで支払った消費税額を差し引いた金額が納税額となります。

課税事業者の方はフリーランスの消費税の計算方法もしっかり理解しておきましょう。

個人事業税

個人事業税は事業所得が290万円以下の場合、控除が設けられており、税金はかかりません。年間所得金額が290万円を超えた場合にのみ課税される税です。税は事業所の所在地として申請した都道府県に納めることになり、道路工事などの公共事業や公共サービスの財源として使われることになります。

ただし、個人事業税の対象となる法定業種はあらかじめ法律で決められています。準委託契約を結ぶシステムエンジニアやプログラマーの場合、法定業種に当てはまらないため非課税となる可能性が高いです。ただし、デザイナーは法定業種ですので、Webデザイナーなどを兼業している場合は課税対象となります。税金は70種類の業種を3つの法定業種に区分され、3~5%の税率です。

所得税の確定申告書を税務署に提出すれば個人事業税の申告書も提出したとみなされます。つまり、基本的には、事業税の申告書を別に提出する必要はありません。個人事業税額は、全額が必要経費に計上も可能です。

出典:フリーランスが納める税金の種類は? 控除や節税対策も徹底解説,

フリーランスが支払う税金の種類と控除の種類,

個人事業主フリーランスが納める税金

固定資産税

固定資産税は、土地や建物などの固定資産に対してかかる税金です。持ち家の自宅を仕事場としているフリーランスの場合は納税義務があります。(賃貸で暮らしている場合は、支払い不要)

税額は基本的に、固定資産の評価額に標準税率である1.4%をかけた金額が課税されることになります。なお、評価額は原則3年ごとに見直されます。

固定資産税は、申告する必要はなく、市区町村などから納税額の記載された納付書が届くため、その納期にあわせて納税が必要です。通知が届く時期や納税期限は市区町村によって違いがあるため、各自治体のサイトを確認しましょう。

出典:フリーランスが納める税金の種類は? 控除や節税対策も徹底解説,

フリーランスが支払う税金の種類と控除の種類

FLEXYでは副業やフリーランスの方向けに、税金に関する記事やセミナーのコンテンツをご用意しています。ご登録いただくと税金に関する情報をキャッチアップしやすくなったり、副業やフリーランスの高単価案件の紹介も受けやすくなりますので、ぜひFLEXYのサービス内容をご覧ください。

支払う必要がある保険料2種類

フリーランスの場合、会社員の時には会社が半分負担してくれていた社会保険料を全額負担する必要があります。雇用保険や労災保険は会社員が対象のため、フリーランスは基本的に加入できません。

ここでは、フリーランスが加入して、支払いが必要な保険料を紹介します。

国民健康保険料(税)

基本的に国民健康保険への加入は必須

フリーランスとして独立した場合、会社で加入していた健康保険から抜けて新たに国民健康保険に加入し、国民健康保険料を支払う必要があります。会社員時代の健康保険に任意継続という加入し続けることもできますが、期間は2年です。

保険料は課税所得に応じて変動する所得割と一律課税の均等割、平等割の合算で決まり、限度額が設定されています。

実際の金額や納付方法は居住地域の市区町村や年齢、世帯構成などによって異なるので、ご自身で必ず確認してください。なお、保険料は確定申告時の控除対象となります。

以下の記事ではフリーランスが加入できる保険の種類やその必要性についてさらに詳しく紹介していますので、あわせて確認しておくとよいでしょう。

健康保険組合に入れば保険料を安くできる

国民健康保険の代わりに、任意の健康保険組合に加入する選択肢もあります。Webデザインを行っているエンジニアの場合は、「文芸美術国民健康保険組合」に入れる可能性があります。健康保険組合の保険料は国民健康保険料より安く済むケースが多いため、必ず調べておきたいところです。

国民年金保険料

国民年金は月々納めよう

国民健康保険と同様に、フリーランスとして独立した場合は国民年金に加入して保険料の支払いが必要です。保険料は、一定の保険料額に前年度の物価や賃金変動率を考慮した保険料改定率を掛けて算出されます。保険料の支払いは月々発生しますが、1年分を前納すると一定額割引されます。

年金に関しては、フリーランスや個人事業主ができる年金対策についてご紹介していますので、あわせてご覧ください。

保険料の免除・猶予制度も活用しよう

保険料を滞納してしまうと、将来的に受け取れる年金額に影響する可能性があります。このため、払い忘れには注意しなければなりません。

万が一、年間収入の減少などで納税が経済的に困難な場合は、保険料免除制度や納付猶予制度を活用しましょう。

フリーランスとして業務委託で働く場合に加入できる保険だけではなく、加入できない保険や加入できない保険への対策など、業務委託の社会保険について調べておくことをおすすめします。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む税金を安く抑えるために

フリーランスは全ての税金を自分で納めます。そのため、会社員に比べて税負担は重くなるでしょう。

ここからはフリーランスの方に向けて、税金を安くする方法をご紹介します。節税対策をして、税負担を軽くし、税負担が重いなどの悩みをなくしていきましょう。

今すぐできるフリーランスの節税対策

フリーランスの節税対策では、経費を見直すことが重要です。節税対策をすると、経費が増加し、課税対象になる所得額が下がるため、所得税・住民税など税額も低くなります。

経費として計上できる税金

- 個人事業税

- 固定資産税

- 消費税および地方消費税

- 印紙税

- 不動産取得税 など

基本的に、税金は経費にできません。(所得税や住民税など)しかし、仕事関連の税金であれば経費にできる可能性があります。

経費として計上できる支出

- 旅費・交通費

- 通信費

- 消耗品費

- 減価償却費

- 損害保険料

- 外注加工費 など

仕事をする際に使用した支出のみ経費として計上できます。そのため、プライベートで使用する支出は経費として計上できません。

出典:【最新】個人事業主が経費にできるものとは?経費にできる・できないものの判断基準や具体例を解説,

フリーランスが納める税金の種類は? 控除や節税対策も徹底解説

経費の計上で節税を考えている方は、経費できるかの判断基準や経費計上の注意点などフリーランスの経費について詳しく調べておきましょう。

所得税が安くなる控除について

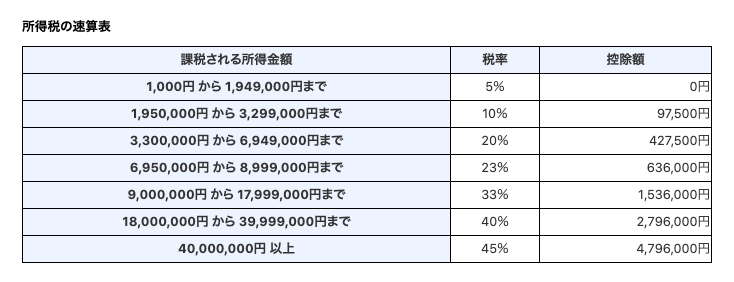

所得控除とは、課税所得額から一定額を差し引きできる控除のことです。税率と課税所得控除額は年間所得によって変動します。

例えば年間所得が600万円の場合、年間所得が330万円から694万9,000円であれば税率は20%、控除額は42万7,500円と定められていますので、所得税額は「600万円×(20÷100)ー42万7,500円=77万5,000円」となります。税率と所得税額は国税庁のWebページから確認できますので、必ず見ておきましょう。

出典:国税庁 所得税の税率

確定申告について

確定申告を行う場合には、期間内に正確な資料を作成する必要があります。また、申告方法には青色申告と白色申告の2種類があるため、どちらで申告するか決めておきましょう。

ここでは、確定申告が必要な所得や節税効果がある青色申告について紹介します。

確定申告が必要な所得

フリーランスの場合、1年間の所得が48万円以下であれば確定申告をする必要がありません。所得税には基礎控除があり、その金額は1年間の所得額によって変動します。所得が2,400万円以下の場合、48万円の控除が適用されます。所得が48万円以下だと控除額により課税所得が0円となり、所得税が発生しないため、確定申告が不要です。

フリーランス以外で確定申告が必要な人

ここでは、フリーランス以外で確定申告が必要な人を紹介します。

給与所得が2,000万円を超える人

基本的に会社員やアルバイト・パートなどは、会社が年末調整を行い所得税の申告・納税を代行するため、個人で確定申告をする必要はありません。

しかし、その年の給与所得が2,000万円を超える方は年末調整の対象外となり、確定申告をする必要があります。

副業所得が20万円を超える人

本業以外での副業所得が20万円を超える場合は確定申告が必要です。副業所得の種類によって税額算出方法が違うため注意しましょう。

一定額の公的年金を受給している人

公的年金を受給しており、以下の条件に全て当てはまれば確定申告をする必要はありません。

- 公的年金等の収入金額(公的年金の対象)の合計額が400万円以下

- 公的年金等にかかる雑所得以外の所得金額が20万円以下

上記に当てはまらず、確定申告不要制度を受けていない場合、確定申告が必要です。

株取引で一定の利益を出している人

株取引やFXで利益を得た場合、株式譲渡益課税制度に基づき確定申告が必要です。しかし、給与所得が2,000万円以下、株式投資の利益が20万円以下の場合には確定申告は必要ありません。

不動産所得・譲渡所得がある人

土地や建物などの売却、家賃収入がある場合には確定申告が必要です。不動産所得は、不動産を貸し付けて得る家賃収入がある場合に発生する所得です。譲渡所得は、土地や建物などの資産を売却することによって発生する所得を指します。

確定申告は青色申告にすべき理由

青色申告では、最大65万円の控除が適用されるため、確定申告はメリットが多い青色申告の方がおすすめです。白色申告では、このような控除はありません。

また、最大最大65万円の控除以外のメリットとしては、「青色申告承認申請書」とあわせて「青色事業専従者給与に関する届出書」を提出することで、配偶者や親族に対して支払った給与を経費計上できることや最長3年間赤字を繰越控除できます。

青色申告するために必要なこと

青色申告を行うためには、その年の3月15日までに税務署に「青色申告承認申請書」の提出が必要です。また、新たな事業を開業する場合、開業後2か月以内に申請書の提出が必要です。

出典:フリーランスが納める税金の種類は? 控除や節税対策も徹底解説,

青色申告ができる条件、できない条件をそれぞれ解説!

簡単に確定申告を終わらせるためには

確定申告では、期限内に正確な内容の書類を作成し申告する必要があります。会計知識がないと書類の作成で苦戦する場面も出てくるでしょう。そこでおすすめなのが会計ソフトの活用です。会計ソフトを活用することで確定申告を簡単に終わらせることが可能です。

また、電子帳簿保存法によって2024年1月から電子取引のデータは、電子データとして保存することが義務化されています。そのため、会計ソフトの導入を考えている場合、電子帳簿保存法に対応したフリーランスや個人事業主向けの会計ソフトの導入を検討することがおすすめです。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む税金が高くて払えないこんな場合は

延納や猶予制度を活用しよう

万が一、支払わなければならない税金の総額が予想外に高くなり、納税が難しくなってしまった場合、早急な対応が必要です。それぞれ税金には納付期限があり、例えば所得税を滞納すると、日数によっては年14.6%もの延滞税が新たに課されてしまうことがあります。

各種税金には、納税が困難な人を対象とした延納や猶予制度も存在します。詳しく知りたい場合は、税務署の無料相談会や小規模事業者向けの商工会議所などに相談してみましょう。

個人事業主・フリーランスの手取り計算方法

個人事業主やフリーランスの方は手取り額がいくらになるのか気にあることもあるでしょう。会社員の場合、税金や社会保険料を差し引いた給与が手取りですが、個人事業主やフリーランスは少し違います。個人事業主・フリーランスの場合、クライアントからの報酬が「売上」、その売上から必要経費を差し引いた金額が「所得」です。さらに、その所得で確定申告をして所得税や住民税、社会保険料等を差し引いた額が手取りです。

手取り額は計算するのが難しいので、個人事業主・フリーランスの手取りを早見表で見てみましょう。

手取りを増やすためには?

生活を豊かにするためにも手取り額を少しでも多くしたいですよね。ここでは手取りを増やすための方法を紹介します。

高単価案件の獲得を目指す

スキルを磨いて高単価案件を獲得し、手取りアップを目指す方法です。専門的なスキルを身につけて、クライアントの期待以上の成果物を納品したり、対応できる業務の幅を広げることによって単価アップを目指せるでしょう。

フリーランスエージェントのFLEXYではエンジニアやデザイナーなどのIT人材の方が活躍できます。月80万円以上の高単価案件の取り扱いもあるため、手取り額アップを目指すことが可能です。登録を完了させ、FLEXY担当者と面談すると希望に沿った案件を紹介することが可能ですので、まずはFLEXYサービスの内容をご覧ください。

収入源を増やす

収入源を増やすことも手取りを増やす方法のひとつです。ひとつの案件を受けるのではなく、自分のスケジュールやリソースを加味しながら新しい案件の受注を検討してみましょう。フリーランスの場合、クライアントの都合によって突然仕事がなくなることもあります。仕事がなくなってしまうリスクヘッジも兼ねて収入源を増やしておくことがおすすめです。

新しい案件を見つける場合、FLEXYサービスの利用がおすすめです。FLEXYでは、「フルリモート」「月80万円以上」「週1〜5日」など、さまざまな条件で案件を紹介できます。まずはFLEXYサービスについてご覧ください。

まとめ

本記事では税金の種類について説明しましたが、これまで会社員として活躍してきた人の多くは、税金の種類や計算方法などにはほとんど詳しくないでしょう。

しかし、フリーランスは自分で税金を計算する必要もあり、フリーランスとして活動していく上では必須の知識です。税金によっては控除なども存在します。

これらを適切に活用して、なるべく納税額を低く抑えられるよう工夫してみましょう