【図解あり】インボイス制度の請求書の書き方、簡易インボイスとの違いや電子インボイスのメリットもご紹介

2023年10月に施行されるインボイス制度に向けて、特に個人事業主やフリーランスの事業者は大きな影響を受ける可能性が高くインボイス制度のことを十分理解しておく必要があります。

本記事では、インボイス制度の目的や影響から、混同しやすい簡易インボイス、電子インボイスとの違いについて解説します。また、インボイスの書き方や注意点について記載例も交えながらわかりやすくご紹介します。インボイスについて理解したいとお考えの方はぜひご覧ください。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む目次

インボイス制度とは

インボイス制度の概要

インボイス制度とは「適格請求書(インボイス)」の交付と保存により、仕入税額控除が受けられるようになる制度です。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータを指します。軽減税率を適切に管理するために必要な制度であり、海外では既に多くの国で導入されている制度でもあります。

この制度が導入されることで買い手(発注者)は、商品・サービスの売り手(受注者)からインボイスを受領しなければ、仕入税額控除を受けることができなくなります。当然そうなると買い手側はインボイスを発行しない取引先とは取引継続を渋る可能性があるため、売り手側がインボイスを交付する流れは広がると予想されます。

インボイスを交付するにあたり、事前にインボイス発行事業者(適格請求書等発行事業者)の登録を受ける必要があります。この登録を受けると、課税事業者として消費税の申告が求められるようになります。

また、インボイス制度に対応しない場合には、上記のような取引先が取引継続を渋ることなどインボイス制度の対応をやらないことによって出てくる影響があります。そのため、インボイス制度に対応しない場合にはどのような影響があるのかも調べておくことをおすすめします。

買い手(発注者)によってはインボイス発行をしなくても大きな問題がない場合もありますので、ご自身がインボイス制度への登録が必要な個人事業主かどうかもあわせて確認してみると良いでしょう。

インボイスと簡易インボイス(適格簡易請求書)との違い

インボイス制度では、適格請求書の代わりに適格簡易請求書、つまり簡易インボイスを作成し交付することが認められる場合があります。

では、どのようなタイミングで簡易インボイスが作成されるかと言いますと、インボイスの記載事項の1つである「書類の交付を受ける事業者の氏名または名称」の記載が難しい場合になります。

例えば、飲食店やコンビニエンスストアなど不特定多数の人と取引が行われるような業態だと、一人一人の氏名や名称を控えることは現実的ではありません。こうした状況があるにも関わらず、インボイスのみの運用が導入されてしまうと、会計ごとに氏名や名称を聞きだして領収書に記載する必要が生じ、営業活動に大きな支障が生じる可能性があります。

そのため、簡易インボイスの仕組みも作られたのです。ただし、簡易インボイスの交付が認められている事業者は限られています。国税庁のインボイスQ&A(令和4年11月改訂)問25には簡易インボイスの交付が認められる事業として以下を挙げています。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります。)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

もし簡易インボイスでの交付を検討しているようであれば、ご自身が交付可能な事業者に当てはまるかどうかを事前に確認しておきましょう。

電子インボイスとは

電子インボイスもしくはデジタルインボイスとは、インボイスを電子(データ)化したものを指します。紙面にまとめるよりも電子化することで以下のようなメリットがあります。

- 入力作業の効率化

- 人的ミスの削減

- 管理コスト削減

- データ改ざん防止

- 海外取引の簡易化

- リモートワークに対応

デジタルデータで管理することで多くのメリットが生まれますが、電子インボイスを管理するシステム導入のハードルや取引先によっては紙媒体しか受け付けない場合もありますので、そうした注意点も踏まえた上で、どちらの媒体で管理するか検討しましょう。

インボイスの書き方

ここから具体的なインボイスの記載内容について解説します。

インボイスに記載が必要な6項目

インボイスに作成に際して、記載が必要な項目は6つあります。

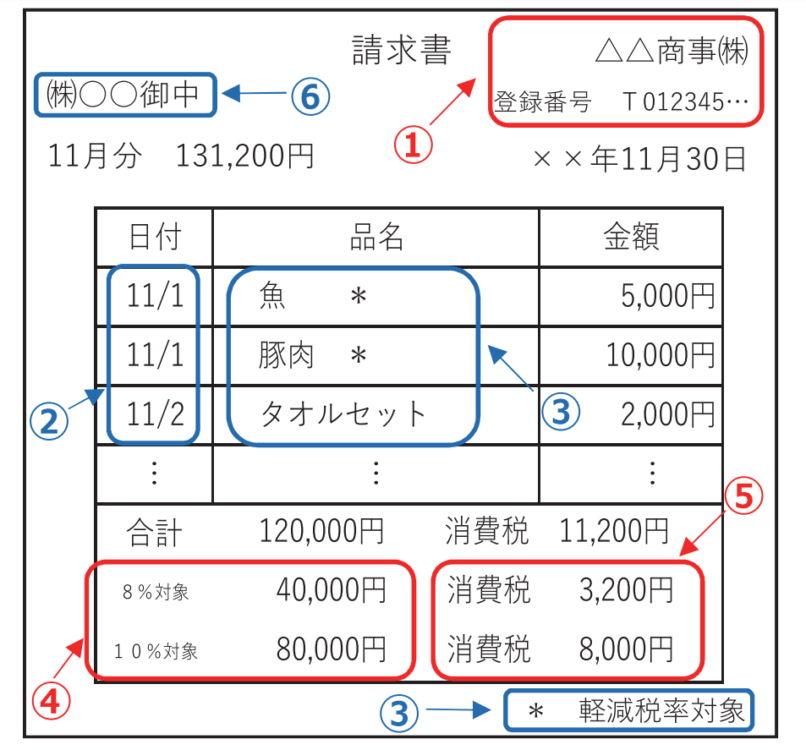

出典:国税庁「適格請求書等保存方式の概要」

- 適格請求書発行事業者の氏名または名称並びに登録番号

売り手側の氏名や名称を記載します。登録番号にはT+13桁の法人番号または13桁の数字を記載します。 - 取引年月日

取引があった品目やサービスの取引日を記載します。 - 取引内容(軽減対象資産にはその旨)

販売した商品名やサービス名を記載、また取引内容に軽減税率の対象がある場合はその旨も記載します。 - 税率ごとに分けた、商品の税抜価格または税込価格の合計および適用税率

税率ごとに分けて税抜または税込金額の合計額を記載します。 - 税率ごとに分けた消費税額

標準税率10%の合計額、軽減税率8%の消費税の合計額を記載します。 - 書類の交付を受ける事業者の氏名又は名称

買い手側の氏名や名称を記載します。簡易インボイスであれば省略して構いません。

従来の区分記載請求書とインボイスの違い

そもそも区分記載請求書は、2019年10月1日に導入された消費税率10%と8%の複数税率に合わせて運用が開始した請求書保存方式で、インボイス制度導入までの経過措置との位置付けとなっています。この制度導入によって、請求書発行事業者はそれまでの請求書の内容に加えて軽減税率対象品目である旨と税率ごとの合計額の記載が求められるようになりました。

このような区分記載請求書に加えて、インボイスでは記載が必要な項目がさらに3つ追加されました。

それが前章で記載した6つの記載項目のうち赤枠で示した

- 適格請求書発行事業者の氏名または名称並びに登録番号

- 税率ごとに分けた、商品の税抜価格または税込価格の合計および適用税率

- 税率ごとに分けた消費税額

の項目になります。これらの記載項目の違いをしっかりと頭に入れて、請求書の保存方式をスムーズに切り替えられるようにしましょう。

インボイス記入時の注意点

インボイスの記載にあたりいくつか注意点もあります。ここでは2つ事例をもとにご紹介します。

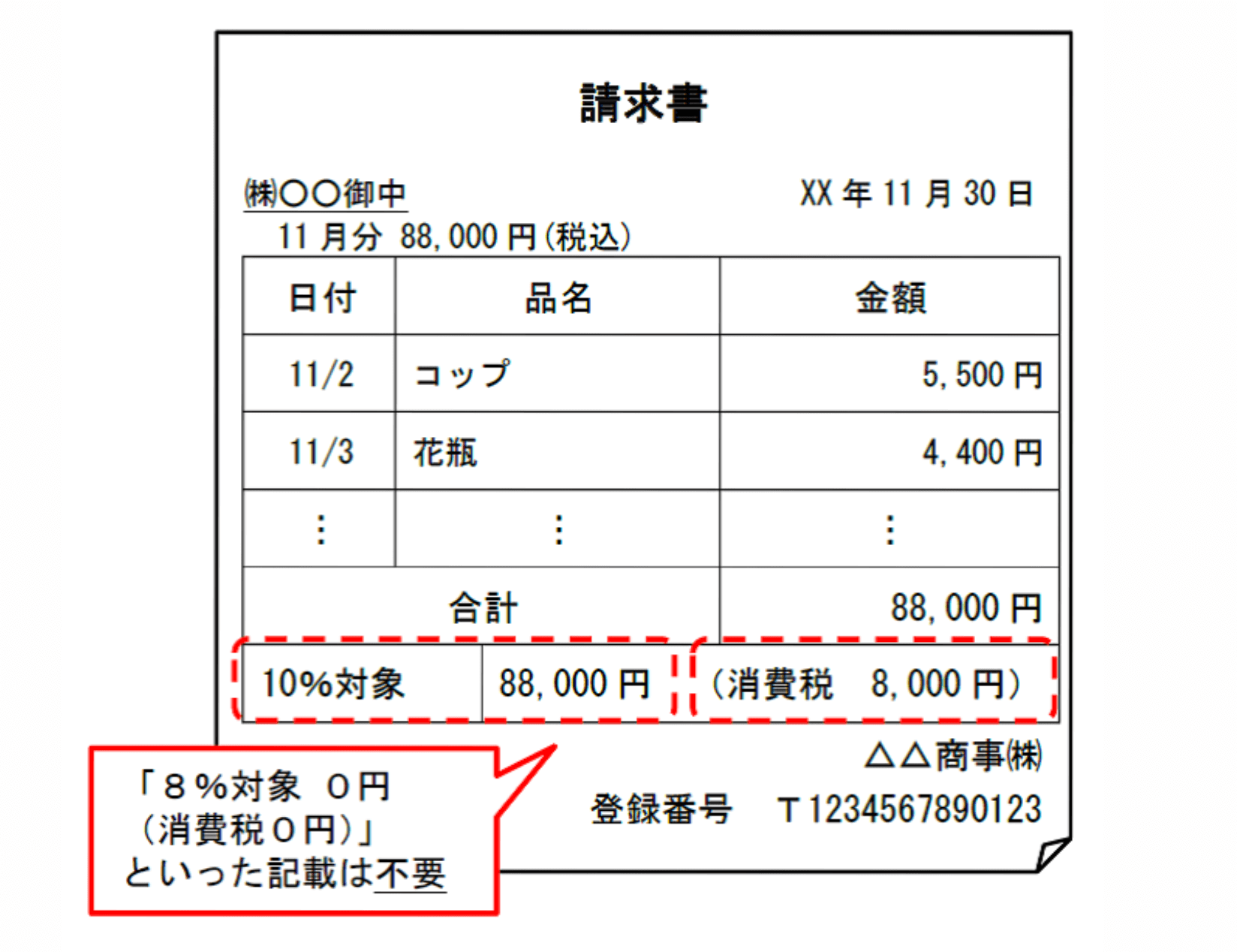

軽減税率(標準税率)の対象となる取引がない場合の記載方法

軽減税率の対象となる取引がない場合、「8%対象 0円(消費税0円)」や「10%対象 0円(消費税0円)」のような記載は不要となります。ただし、軽減税率の対象品目である旨の記載や税金が発生するもう一方の税率についての記載は必要です。

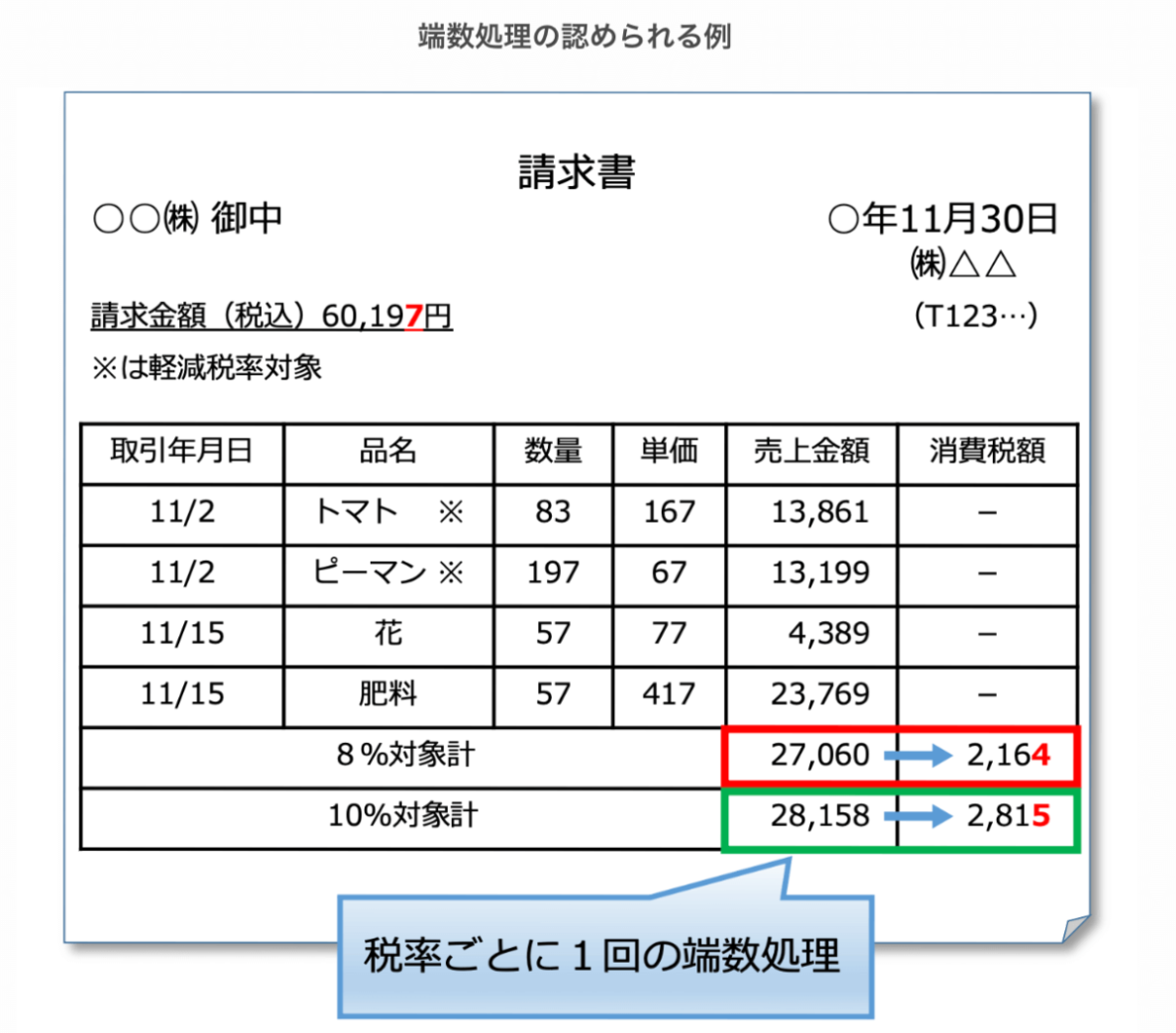

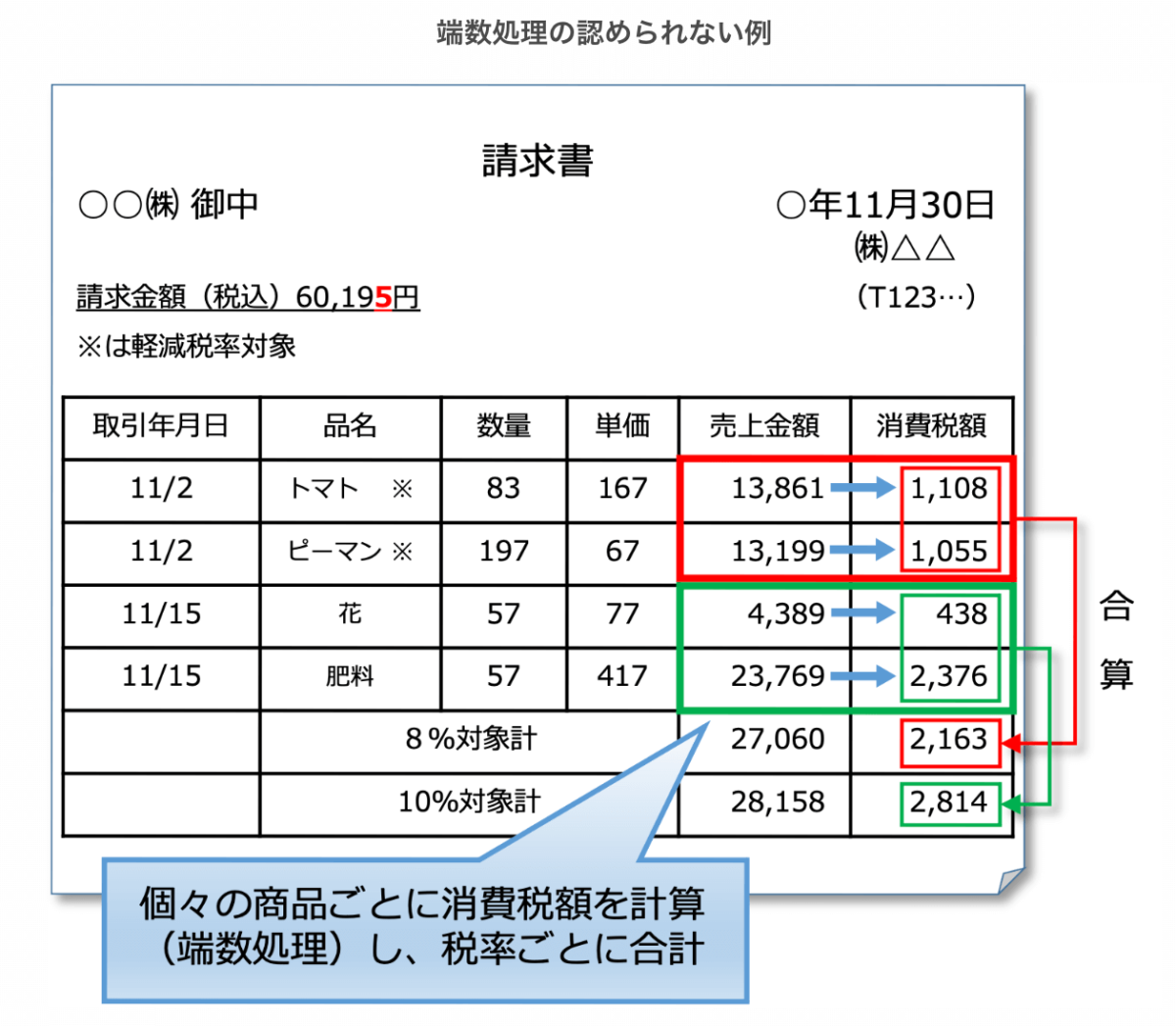

インボイスに記載する消費税額等の端数処理

インボイスの記載事項である「税率ごとに区分した消費税額等」に1円未満の端数が生じる場合、1つのインボイスにつき、それぞれの税率ごとに1回の端数処理を行う必要があります。気をつけるべきポイントとして、切上げ・切捨て・四捨五入等の端数処理の方法は、インボイス発行事業者が任意に選択することができます。

ただし、端数処理は各税率ごとの対象計に行うのであって、個々の取引品目ごとに消費税額等を計算し端数処理を行い、その合計額を税率ごとに区分した消費税額等として記載することは認められません。

インボイス制度以外に対応が必要な法律

インボイス制度の対応が完了している方、これから対応する方は、電子帳簿保存法への対応も進めましょう。電子帳簿保存法では電子取引で受領した取引情報を電子データで保存することが義務化されています。(2023年12月31日までは猶予期間)インボイス制度では、インボイスを電子取引による電子データで交付・受領した場合には電子帳簿保存法に則した方法で保存しなければいけないため、フリーランスや個人事業主の方はインボイス制度だけではなく電子帳簿保存法にも対応する必要があります。もし、電子帳簿保存法の対応がわからない場合には、電子帳簿保存法に対応した会計ソフトを導入することがおすすめです。導入によって、業務の効率化を行えるメリットもありますので、フリーランスや個人事業主の方は電子帳簿保存法に対応した会計ソフトの導入を検討してみてください。

まとめ

本記事では、2023年10月から導入されるインボイス制度の目的や簡易インボイス、電子インボイスとの違いから、インボイスの書き方について、新たに追加される項目や注意点について詳しく解説いたしました。

インボイスの運用にあたり売り手側も買い手側も考慮すべき内容が多くあり、正しく理解していないと思わぬ契約トラブルやルール違反を犯してしまう可能性があります。ですので、運用開始までにしっかりと準備をしてスムーズに請求書保存方式の移行ができるような体制を構築しておきましょう。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む