インボイス制度とは?税理士がインボイス制度を解説したセミナーの内容を紹介

インボイス制度について税理士が解説したセミナーの内容を紹介します。令和5年7月25日にインボイス制度に詳しくない方や何をすべきかわからない方などに向けて、インボイス制度について解説するセミナーを開催しました。本記事では、インボイス制度のメリット・デメリット、軽減措置、申請方法や生放送中に視聴者の皆様からいただいた質問への回答を記載しています。インボイス制度について理解を深めたい方は是非ご覧ください。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む目次

インボイス制度セミナーの内容

金森先生にご登壇いただいたインボイス制度セミナーについて紹介します。

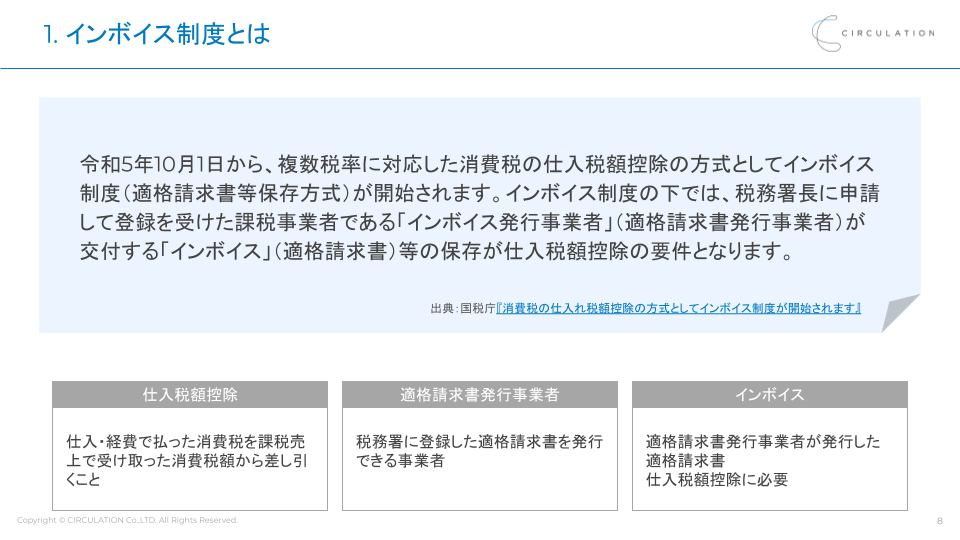

インボイス制度とは

令和5年10月1日から、複数税率に対応した消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が開始されます。税務署長に申請して登録を受けた課税事業者(インボイス発行事業者)が交付する「インボイス」が仕入税額控除の要件となります。

- 仕入税額控除:仕入・経費で払った消費税を課税売上で受け取った消費税額から差し引くこと

- 適格請求書発行事業者:税務署に登録した適格請求書を発行できる事業者

- インボイス:仕入税額控除に必要な適格請求書発行事業者が発行した適格請求書

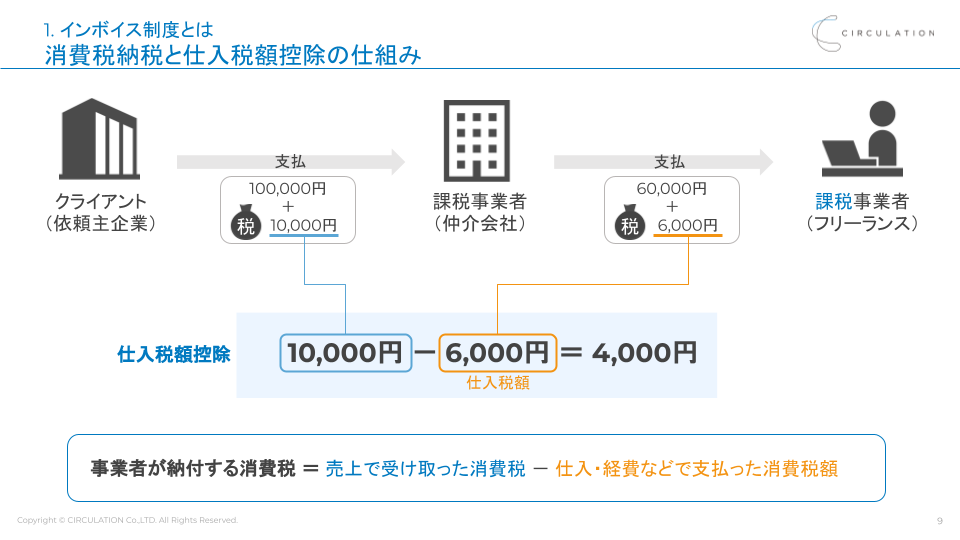

消費税納税と仕入税額控除の仕組み

- クライアントから課税事業者に支払う消費税額は1万円

- 課税事業者からフリーランスの方に支払う消費税額は6,000円

この6,000円は仕入税額控除のことを指します。

1万円から6,000円を引いた4,000円を事業者が申告・納税します。

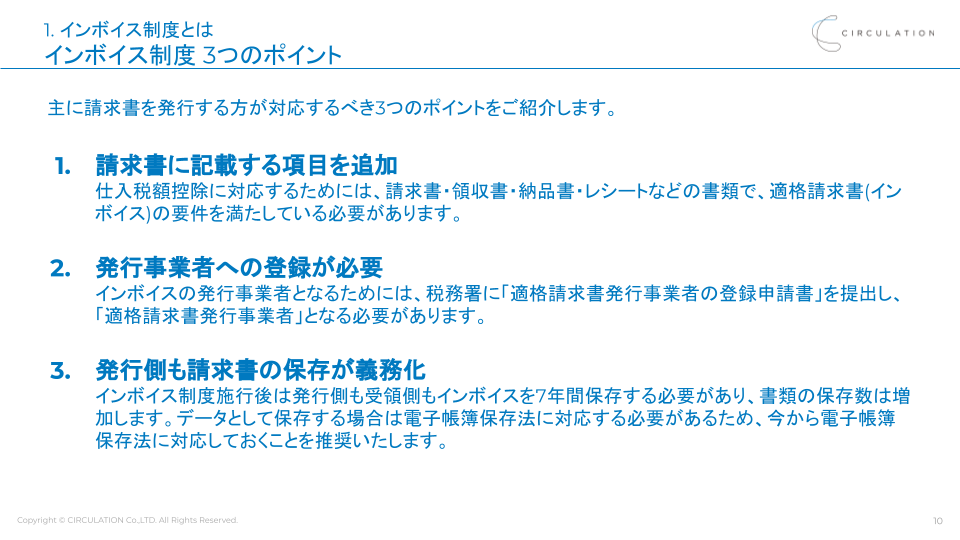

インボイス制度の3つのポイント

1つ目は、請求書に記載するポイントが追加されることです。仕入税額控除に対応するためには、請求書・領収書・納品書・レシートなどの書類で、適格請求書(インボイス)の要件を満たしている必要があります。簡単にいうとインボイス番号を記載する必要があるということです。

2つ目は、発行事業者への登録が必要ということです。インボイスの発行事業者となるためには、必ず税務署に登録申請を提出し、発行事業者の登録を受ける必要があります。

3つ目は、発行側も請求書の保存が義務化されることです。インボイス制度が施行される10月1日以降では、発行する側も受け取る側もインボイスを7年間保存する必要があり書類が増えるため、データとして保存する場合には来年1月1日から義務化される電子帳簿保存法に対応する必要があります。今から対応することがおすすめです。

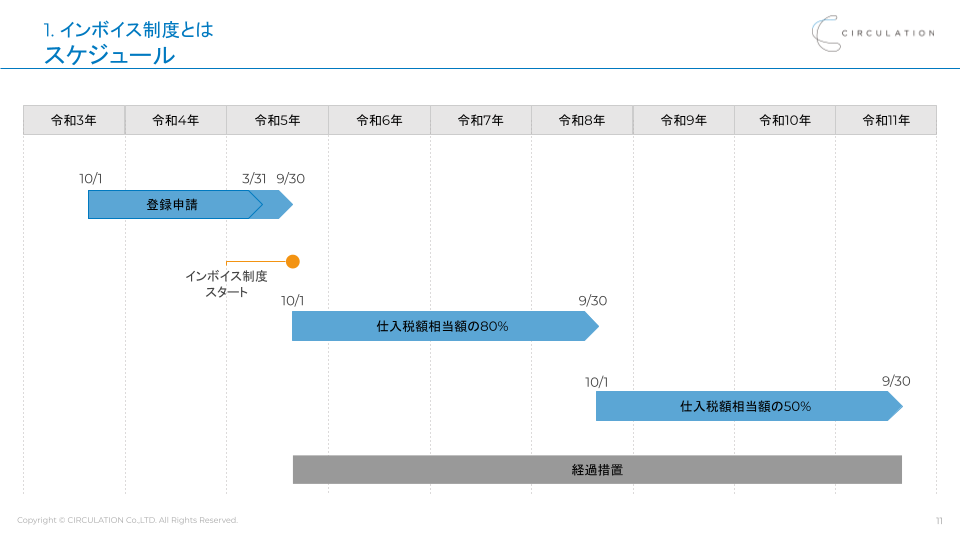

スケジュール

令和5年9月30日までに登録申請を行えば、10月1日から適格請求書発行事業者になれます。今まで免税事業者だった場合には納税義務者となります。

9月30日までに登録申請を行わなかった場合には、10月1日以降は登録希望日を記載して、その日から発行事業者となることが可能です。

経過措置として、10月1日から3年間は仕入税額の80%を控除することができます。令和8年の10月1日からの3年間は経過措置として仕入税額控除が50%です。それ以降、令和11年10月1日以降は仕入税額控除は0となってしまいます。消費税を支払った際にインボイスに対応した請求書がないと事業者が多く消費税を納めないといけなくなります。

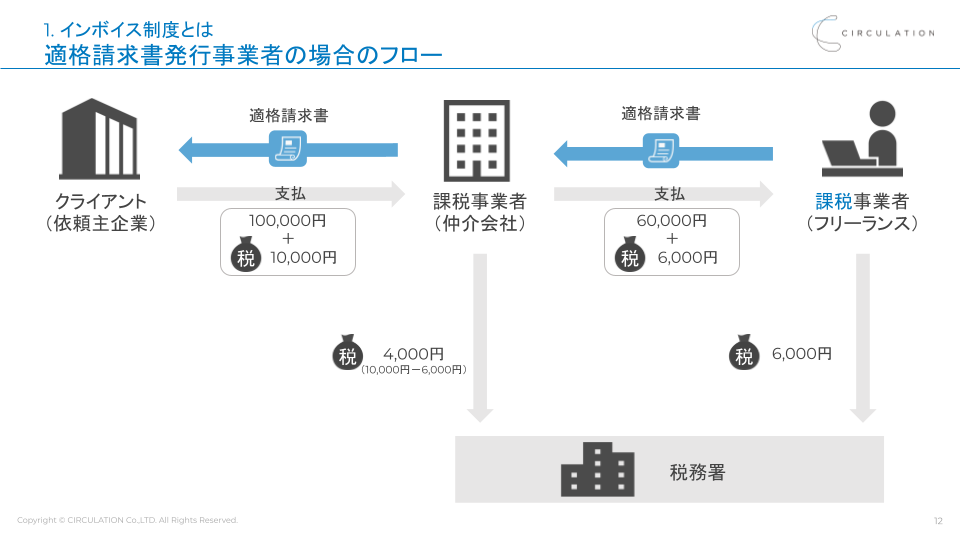

適格請求書発行事業者の場合のフロー

課税事業者がクライアントから10万円の支払いを受けた際に1万円の消費税を受け取っています。そのうちフリーランスの方に6万円を支払った場合には、消費税を6,000円支払っています。先ほどの例で言えば差額の4,000円を税務署に納めるという形です。フリーランスの方もこの6,000円を受け取ったものの他に支払った消費税もあるため、受け取った消費税から支払った消費を引いた差額を納税するという形です。

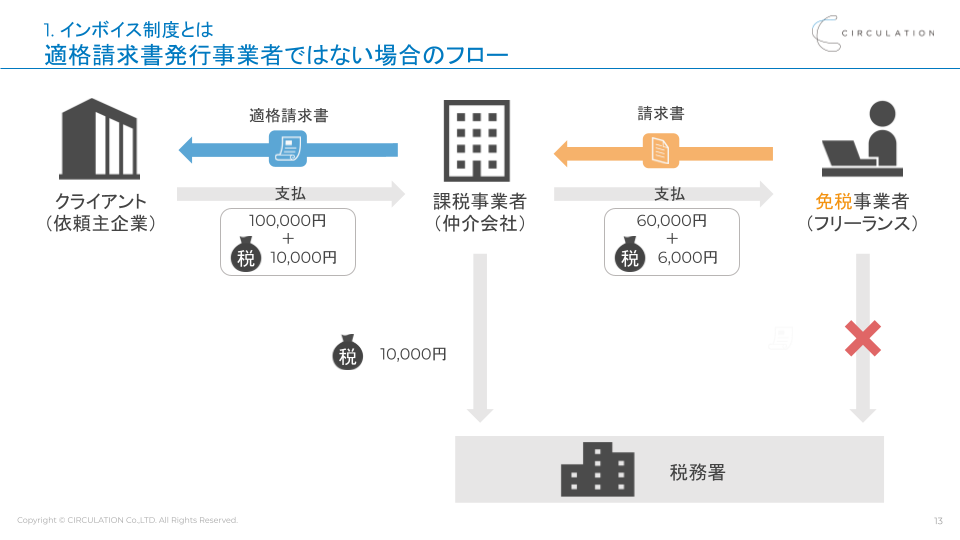

適格請求書発行事業者ではない場合のフロー

フリーランスの方が免税事業者だった場合に、課税事業者は受け取った消費税が1万円、フリーランスに支払う消費税が6,000円ですが、この6,000円には仕入税額控除が認められないため、課税事業者は1万円を税務署に申告・納税する必要があり、多くの消費税を払わなくてはいけなくなります。

フリーランスが受ける影響

フリーランスが受ける影響を売上1,000万円以下と超える場合に分けて紹介します。

売上1,000万円以下の免税事業者のフリーランスが受ける影響

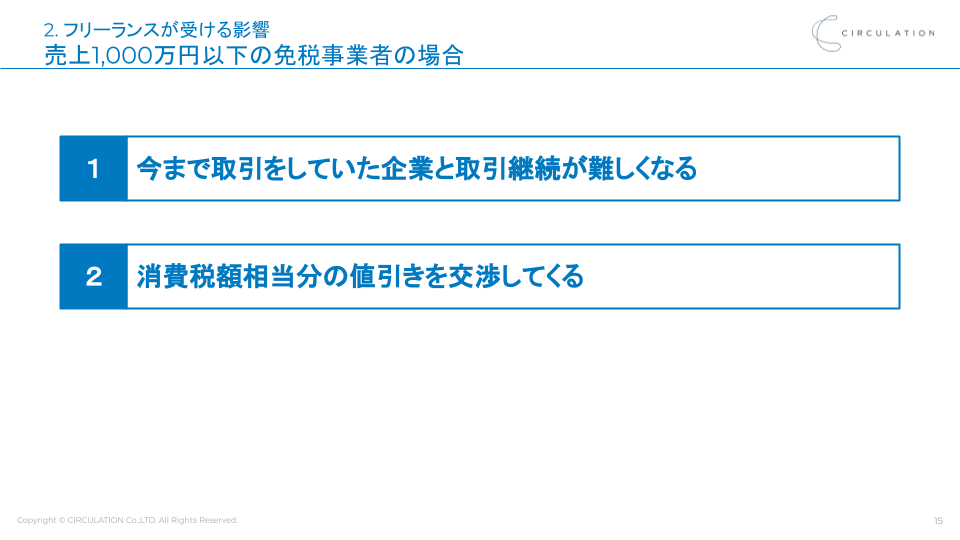

売上1,000万円以下の免税事業者を継続した場合の影響についてです。売上1,000万円以下というのは税法の規定で基準期間の課税売上高が1,000万円以下ということです。基準期間は個人の事業者の方は前々年です。現在が令和5年のため、令和3年分の売り上げが1,000万円以下の人を指します。法人になっている方は前々年の決算期です。

個人の方を基準にお話ししていくと、2年前の売り上げが1,000万以下の免税事業者であり今後も免税事業者として事業を行う場合の影響は、 今まで一番取引をしていた企業との取引継続が難しくなることや消費税相当分の値引きの交渉してくる企業が多くなるということです。

売上1,000万円を超える課税事業者のフリーランスが受ける影響

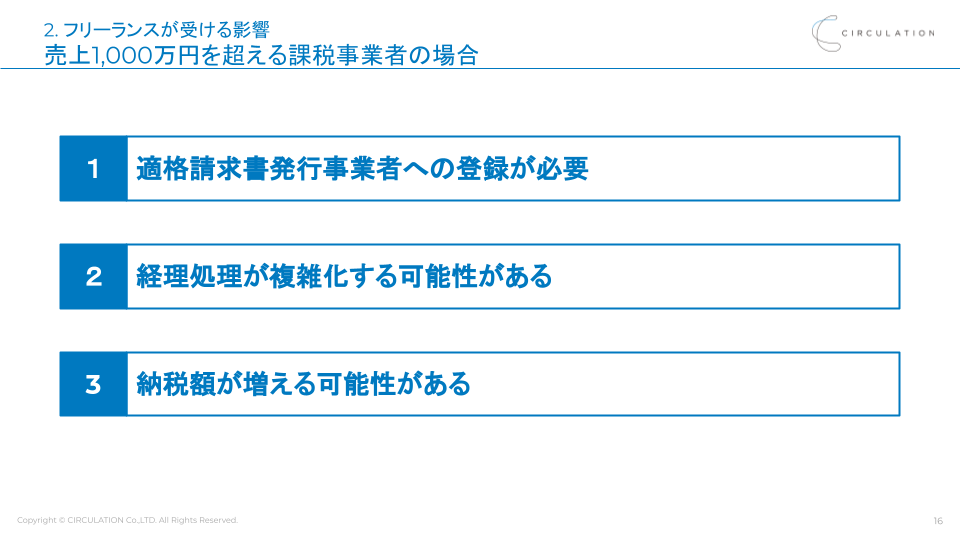

2年前の基準期間の課税売上高が1,000万円を超える場合は自動的に今年は課税事業者になります。現在は免税事業者であり適格請求書の発行事業者への登録をする場合は課税事業者になる必要があります。

課税事業者の場合には、1つ目は適格請求書発行事業者への登録が必要です。税務署に申請をして登録をする必要があります。

2つ目に経理処理が複雑化する可能性があるということです。今までは消費税のことは考えないで経理処理をしていても、今後は消費税のことを念頭において経理処理をする必要があります。

3つ目に、納税額が増加する可能性があります。

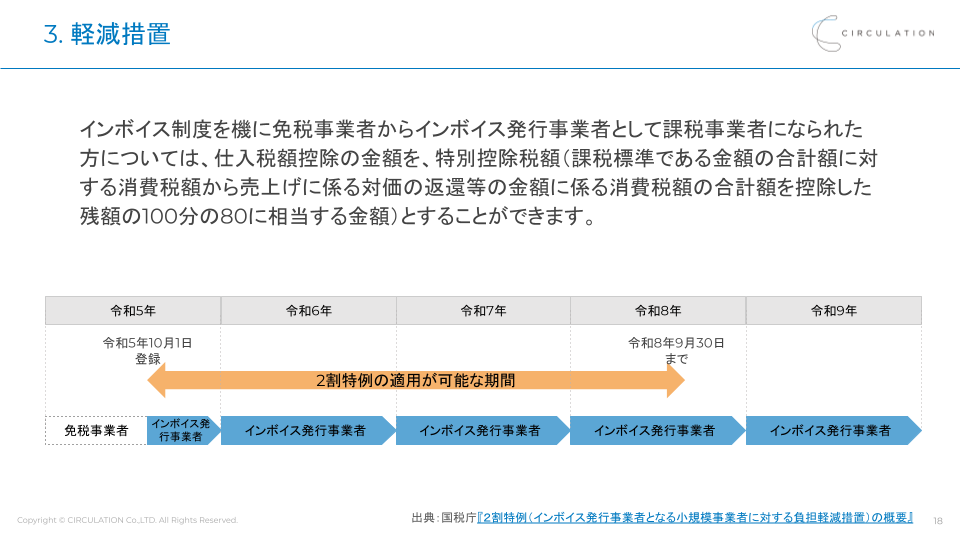

軽減措置

10月1日のインボイス制度開始に伴い免税事業者からインボイス発行事業者(課税事業者)になられた方は、仕入税額控除の金額を課税標準である金額の合計額に対する消費税額から、売り上げにかかる対価の変換等の金額にかかる消費税額の合計を控除した残額の100分の80に相当する金額とすることができます。

つまり、80%が特別控除できるということになり、20%だけ消費税を納めればいいという措置です。

令和5年10月1日登録になった場合には、これから3年後の令和8年9月30日の間は売上にかかる消費税の20%だけの納税でよくなります。この措置は、今までは免税事業者だった方が制度開始に伴い、インボイス発行事業者になった場合の特別な軽減措置です。

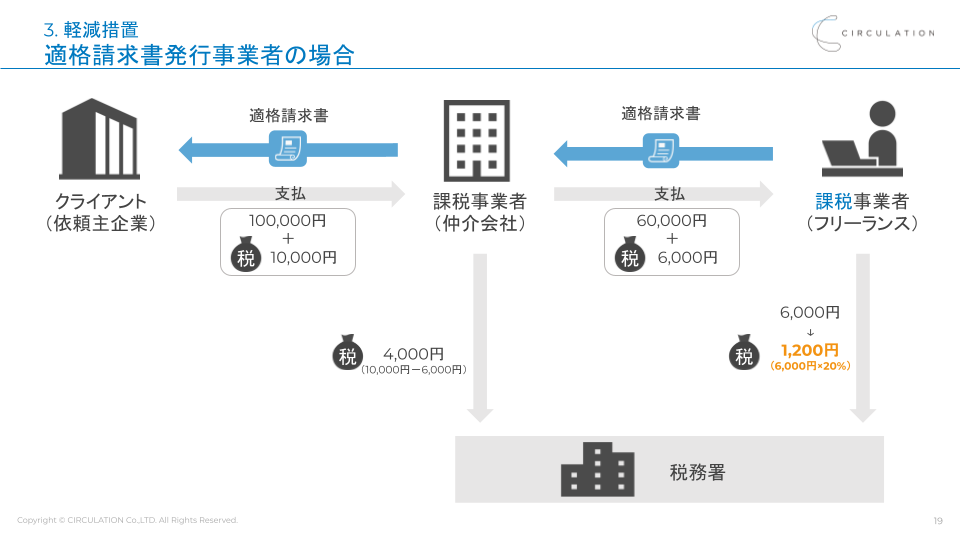

適格請求書発行事業者の場合

適格請求書発行事業者の場合、図の真ん中の課税事業者(仲介会社)がクライアントから1万円の消費税を預かります。フリーランスの方に6,000円の消費税を支払う場合、差額の4,000円を課税事業者(仲介会社)は税務署に申告・納税をすることになります。

つまり、受け取った消費税から払った消費税を引いた金額を税務署に申告・納税をするという形です。

免税事業者から課税事業者になったフリーランスの方は、6,000円の消費税を受け取っていますが、軽減措置によって6,000円の80%の4,800円が特別控除になります。6,000円の20%の消費税を納めればいいということなので、6,000円の20%である1,200円を申告納税すれば良いということです。このような軽減措置が3年間取られることになっています。

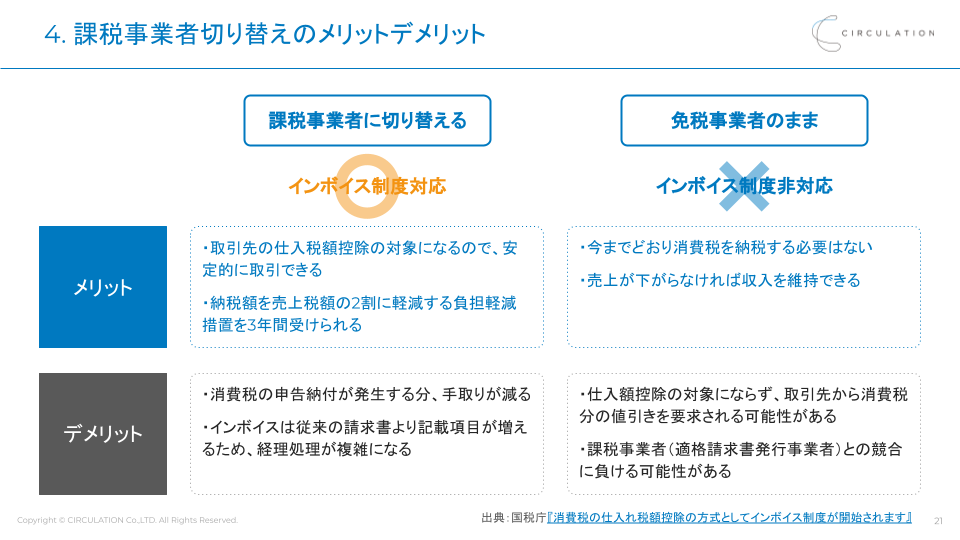

課税事業者切り替えのメリットとデメリット

課税事業者に切り替えるメリット

課税事業者になるということはインボイス制度に対応するということです。

1つ目は、取引先の仕入税額控除の対象になることです。お金をもらう事業者の仕入税額控除の対象になることで安定的に取引が継続できます。

2つ目は、納税額を売上税額の2割に軽減する軽減措置を3年間受けられることです。

課税事業者に切り替えるデメリット

1つ目は、消費税の納税義務が発生する分、手取りが減る可能性があることです。

2つ目は、インボイスは従来の請求書より記載事項が増えるため経理がやや複雑になることです。

免税事業者を継続するメリット

1つ目は、今までどおり消費税を増税する必要はないことです。

2つ目は、売上が下がらなければ収入を維持できることです。

免税事業者を継続するデメリット

1つ目は、仕入税額控除の対象にならないで取引先から消費税分の値引きを要求される可能性があることです。取引先からあなたは免税事業者なので消費税分は払わないと言われても、法律上は許されます。

例えば、6万円+消費税6,000円のところを6万円しか払いませんよという請求書が出てきても法律上許されるということです。

2つ目は、適格請求書発行事業者の競合に負ける可能性があることです。 つまり同じ価格でフリーランスの方に仕事を依頼する時に支払う側の会社からすれば仕入税額控除ができる課税事業者になっているのかが大切なポイントです。免税事業者のままだと仕入税額控除できず多く消費税を納めなければならないことになるため、競争に負ける可能性があります。

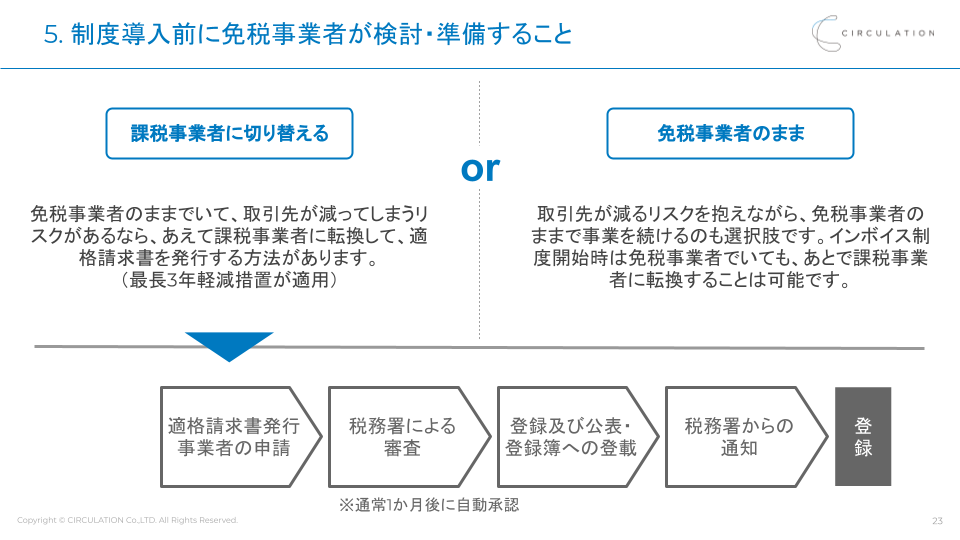

制度導入前に免税事業者が検討・準備すること

課税事業者に切り替え適格請求書を発行できるようにする場合は、最長3年間、軽減措置が適用になります。

取引先が減るリスクを抱えますが、免税事業者のまま事業を続けるのも選択肢の一つです。インボイス制度の開始時は免税事業者のままでいても構わず、いつでも課税事業者に転換することは可能です。

適格請求書発行事業者の申請書を税務署に提出すると税務署で審査が行われ、1ヶ月ほど経過後に基本的に承認が完了します。承認されると税務署・国税庁に登録、国税庁のホームページに公表され、登録名簿へ記載されます。

通知は、Tから始まるインボイス番号が書面でも通知されます。登録が完了すると取引をする会社側は、フリーランスの方が登録事業者になっているかどうかを国税庁のシステムから検索をすればわかるようになります。そのため、取引する会社の視点で見ると、免税事業者のままでインボイス番号に登録のない事業者の場合には取引をするかどうかの判断材料にもなってしまうということが考えられます。

申請について

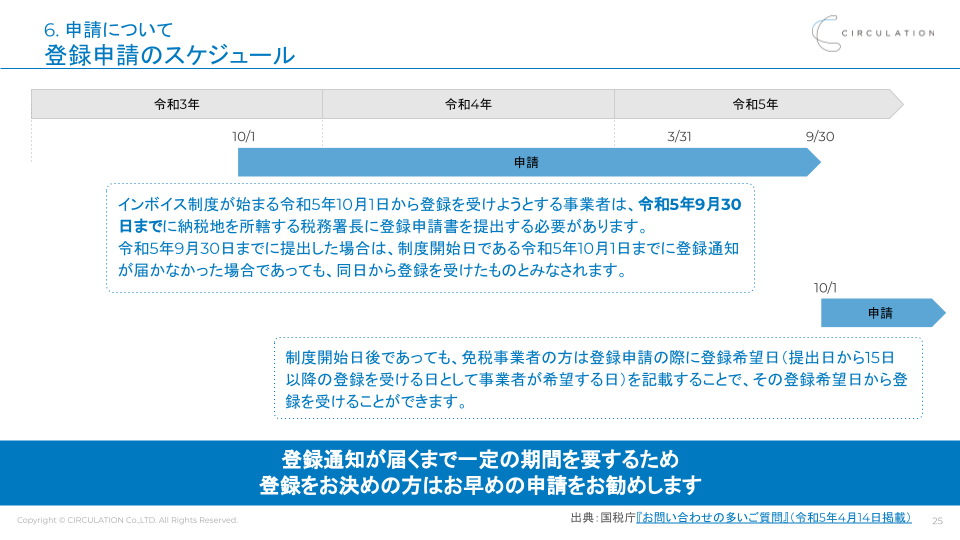

インボイス制度に登録する際の申請スケジュールについて紹介します。

登録申請のスケジュール

まず、インボイス制度が始まる令和5年10月1日から登録を受けようとする事業者は、令和5年9月30日までに納税地を所轄する税務署に登録申請書を提出する必要があります。

9月30日までに提出した場合には、制度開始日である10月1日までに登録通知が届かなかった場合にも10月1日から登録を受けたものとみなすこととされています。

制度開始後の場合でも免税事業者の方は登録申請の際に登録希望日(提出する日から15日以降の日)を記載することになっており、その登録希望日を記載した日から登録を受けられます。9月30日までにどうしようかと考えている方でも10月1日以降でも申請をすることが可能です。

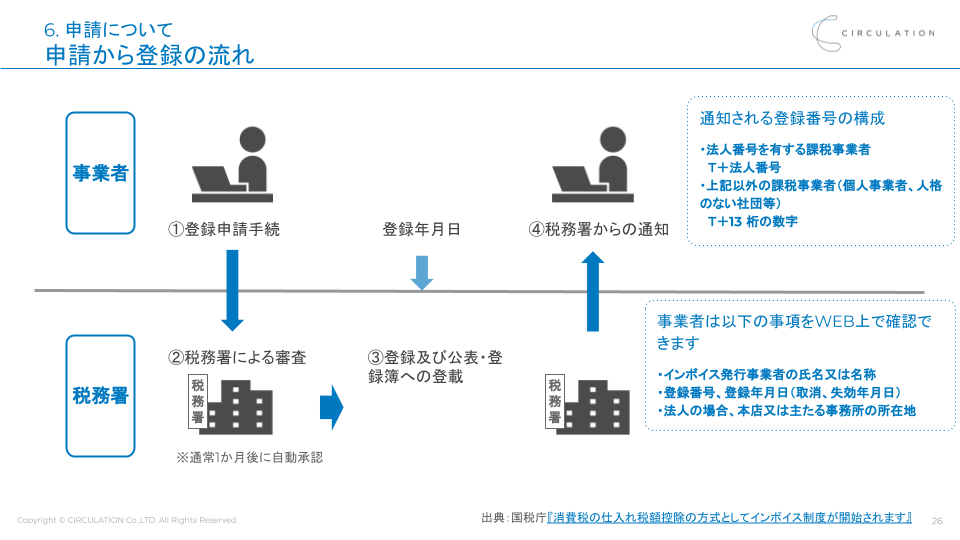

申請から登録までの流れ

登録申請の手続きは、最初に申請書を税務署に提出します。税務署において通常約1ヶ月の審査が行われます。9月30日までに申請を行えば10月1日、遅れて申請をする場合には希望日が登録日になります。

登録された場合、国税庁のホームページ等に公表され、誰でも検索することができるようになります。その後、税務署から番号の通知がされます。

通知される登録番号の構成ですが、法人の場合はすでに法人番号というものがあり、その法人番号を有する課税事業者については法人番号の先頭にTという文字が入力され通知されます。上記以外の課税事業者(個人事業者等)は、先頭にTが入力された13桁の数字が通知されます。

事業者は以下の事項をWeb上で確認できます。

- インボイス発行事業者の氏名又は名称

- 登録番号、登録年月日(取消、失効年月日)

- 法人の場合、本店又は主たる事務所の所在地

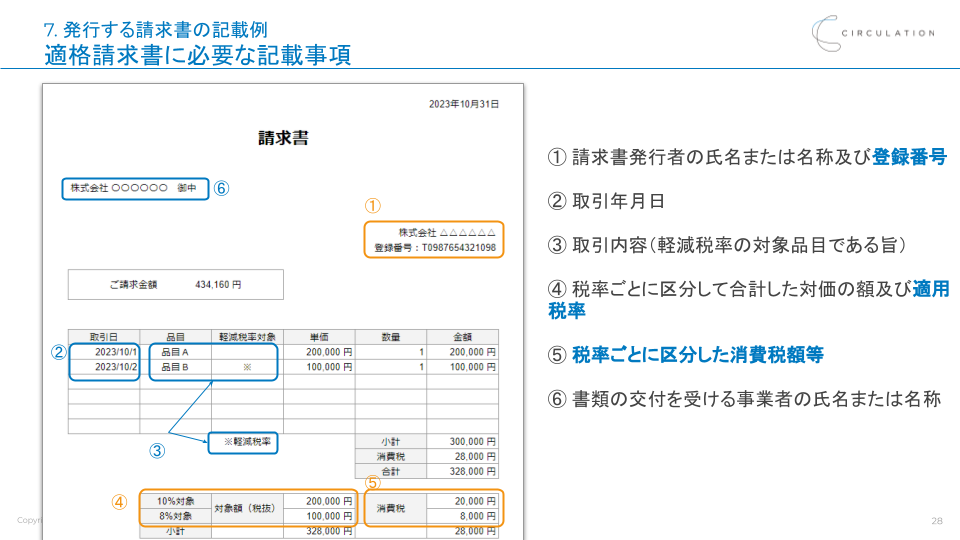

発行する請求書に必要な記載事項

①請求書発行者の氏名または名称です。基本的に従来のものと変わりませんが、新たに登録番号を記載する必要があります。

②取引年月日は基本的に従来のものと変わりません。

③取引内容です。軽減税率の場合は軽減税率の対象であるということをわかるように表示しなければいけません。

④税率ごとに区分して合計した対価の額及び適用税率が必要です。対価の額は税込み・税抜きどちらでも構いません。適用税率は8%か10%なのかということにを表記する部分のため、フリーランスの方の多くは、基本的に10%の消費税率を表記する必要があります。(8%がない場合記載する必要はない)

⑤税率ごとに区分した消費税額等を記載します。

⑥書類の交付を受ける事業者の氏名または名称です。誰宛に発行するかということで、従来の請求書と同じです。

当社取引における2023年10月度以降の変更点

2023年10月以降に当社との取引する場合の変更点を紹介します。

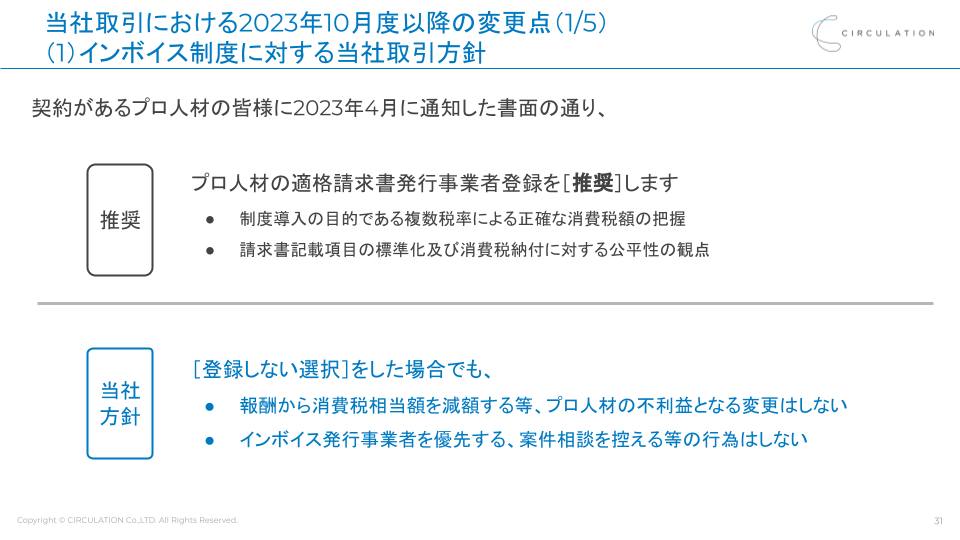

インボイス制度に対する弊社の取引方針

上図は4月に弊社で稼働いただいているプロ人材の皆様に通知した内容です。

弊社としてはプロ人材の皆様が適格請求書発行事業者に登録いただくことを推奨するという立場を取っています。これは、制度導入の目的である複数税率の正確な消費税額の把握や請求書の記載項目が標準化されることにより消費税納付に対する効率性の観点からです。

一方、登録をしないという選択をしたプロ人材の皆様についてですが、弊社としては報酬から消費税相当額を減額することやインボイスの発行事業者を優先するであったり案件相談を控える等のプロ人材の皆様の不利益となる変更はしない方針です。

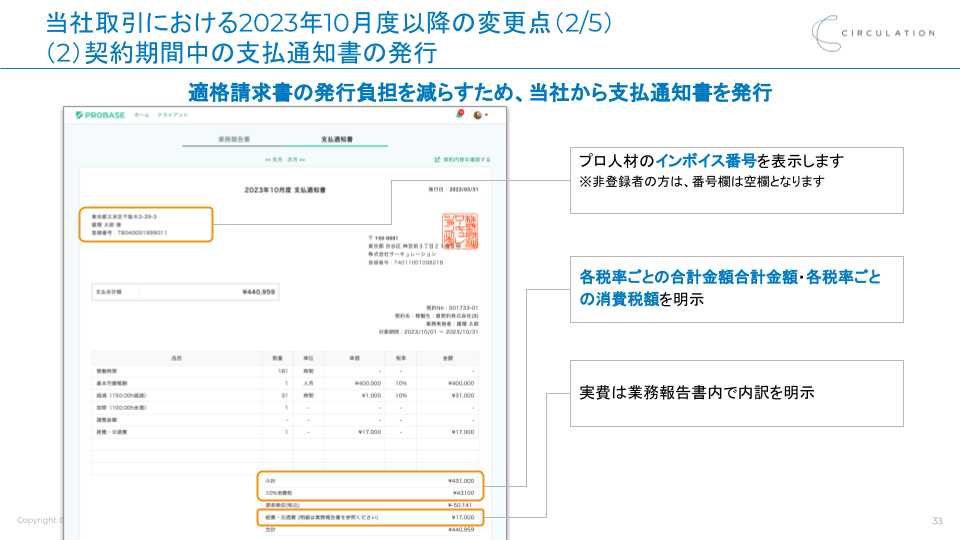

契約期間中の支払い通知書の発行

適格請求書の発行事業者となった場合には、その要件に沿った請求書を発行しなければならなくなりますが、弊社はその発行の負担を減らすために弊社側から支払通知書を発行するという形を考えています。具体的には、ご登録いただいた方にはインボイス番号を収集してそれを支払い通知書に記載します。また、複数税率に基づいて報酬の消費税相当額についての支払いと一緒に通知をするという形です。契約期間中は毎月発行します。

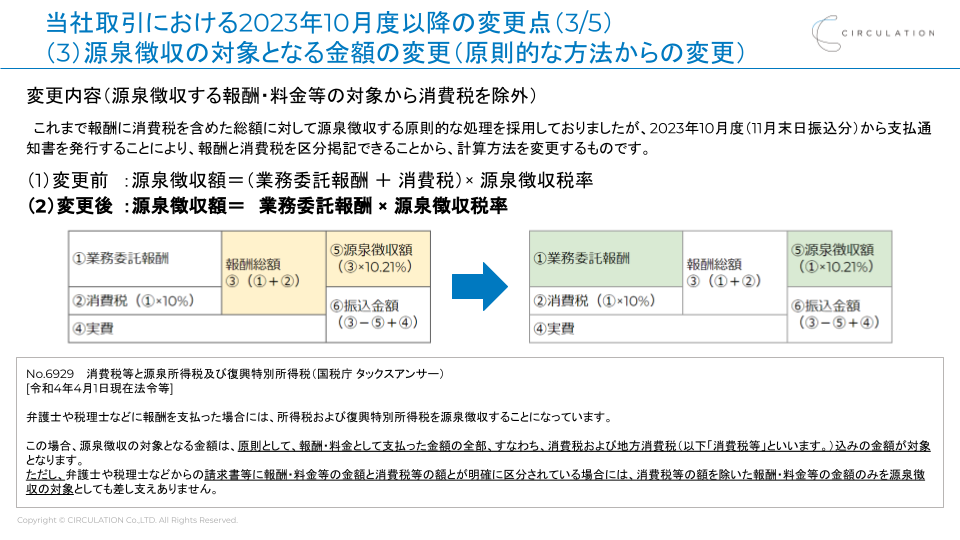

源泉徴収の対象となる金額の変更

個人事業主の方が対象の所得税についての紹介です。源泉徴収する報酬・料金の対象から消費税を除外するというものです。 従来、源泉徴収額は業務委託報酬に消費税を加算した総額に対して源泉徴収税率を乗じて源泉徴収をしていました。10月以降の変更後につきましては源泉徴収額の計算については消費税を除いた金額に源泉徴収税率が生じるという形で変更する予定です。2023年10月度の報酬からこのような方針を取らせていただくことを考えており、ご案内についてはプロ人材の皆様には通知するというような方針で考えています。

図の下の部分は国税庁のタックスアンサー部分を抜粋したものですが、この原則としての部分が源泉徴収の考え方です。 原則として 報酬・料金として支払った金額の全部、すなわち、消費税および地方消費税込みの金額が対象となるとあります。従来は、この原則的な方法で行なっていましたが、10月度以降は請求書等に報酬・料金等の金額と消費税等の額とが明確に区分されている場合には、消費税等の額を除いた報酬・料金等の金額のみを源泉徴収の対象としても差し支えないとあり、支払い通知書を発行する形になるため、それに沿って源泉徴収をさせていただくという形となります。

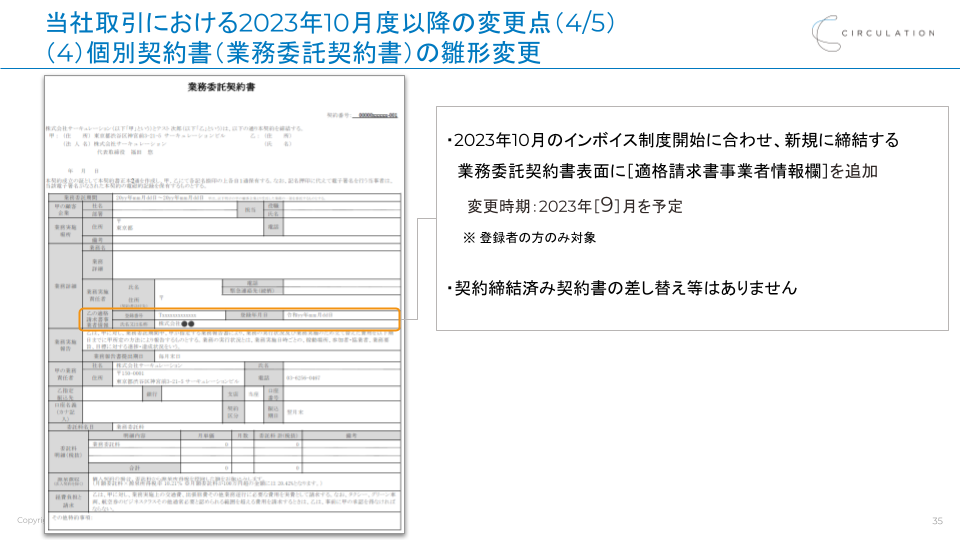

個別契約書の雛形変更

個別契約書ですが、弊社と契約する場合の業務委託契約書の雛形が変更になります。10月以降の新規に締結する業務委託契約書については、適格請求書事業者情報欄を追加いたします。変更時期につきましては 2023年9月からを予定しています。一方、契約締結済みの契約書も存在しますが、雛形の変更に沿った覚書等の締結等はしない予定です。新規契約を行う場合には業務委託契約書の変更が発生します。

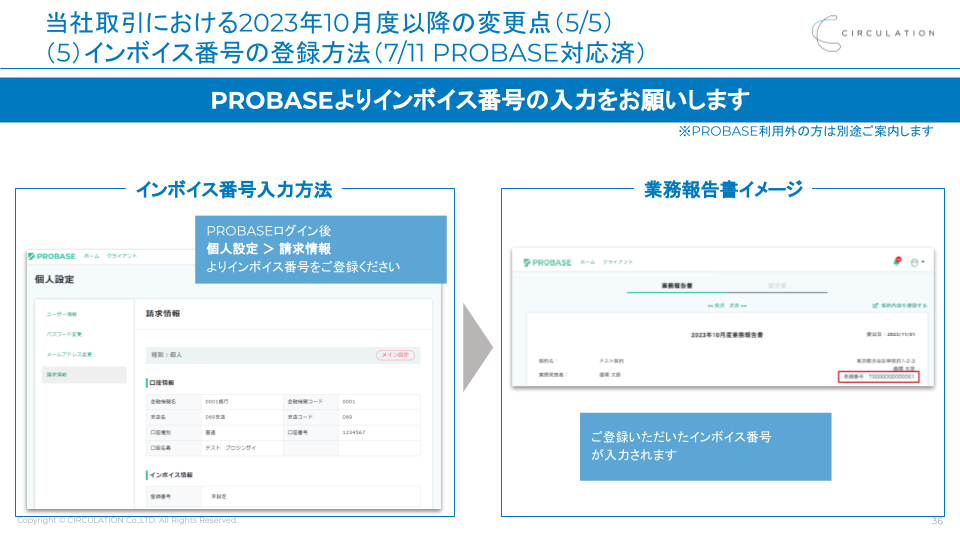

インボイス番号の登録方法

インボイス番号の登録方法の紹介です。弊社への登録にあたっては、弊社の開発したフリーランスマネジメントシステムであるPROBASEからインボイス番号を入力いただくという形です。そのため、個別に登録のご連絡をいただく形ではなく、PROBASEからご登録いただく形となります。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込む質疑応答

視聴者の皆様からの質問への回答を紹介します。

セミナー中に回答した質問

Q:一度課税事業者に切り替えた場合、免税事業者に戻ることは可能ですか?

A:戻ることは2年間できません。例えば、免税事業者の方がインボイス制度開始されることによって申請を出します。その場合、10月1日から課税事業者になりますが、課税事業者になった年から2年を経過する日までの課税期間は免税事業者に戻ることはできません。

Q:国税庁のサイトは見づらさを感じるのですが、先生はどのようなところからインボイス制度の情報をキャッチアップしていますでしょうか?おすすめのサイト等あれば、教えていただきたいです。

A:特にこれというのはありませんので、検索をしてみて利用しやすいサイトを活用するのが良いかと思います。

Q:元々課税事業者の場合、登録することにより今までより納税額が増えるのでしょうか?

A:増えません。元々課税事業者の方はすでに受け取った消費税から支払った消費税を引き、残った分を税務署に申告納税をすることになっているため何も変わらないです。

Q:10月以降に登録の申請をした場合、最短でいつ登録されるようになりますか。

A:10月以降は申請より15日以上を空けた日を登録希望日として記載することになります。現状、先月末に申請したものがすでに登録になっているため、最短でいつというのは答えるのが難しいですが、10月以降は登録申請の数は非常に少なくなっていると思われるため、登録は早いと思われます。

Q:今年度設立した法人の課税売り上げは0円の扱いとなるのでしょうか?

A:免税事業者はインボイスに対応すれば課税事業者になります。もし売り上げがなく、仕入れや経費に対して消費税を払っていれば還付になります。

Q:①インボイスに追加される記載事項は、実質的に登録番号だけですか?経理処理が複雑になるというのは、どの部分か教えてください。②基礎的なお話で恐縮ですが、納める消費税の計算方法が分かりません。経費の部分はどう扱えば良いのでしょう?③課税事業者になったら、次回の確定申告(来年の2月)から対応すれば良いのでしょうか?

①番号が一番重要ですが、消費税率を表示する必要があること、消費税額を書く必要があることが新たに追加されたという形です。経理処理が複雑になるのは、売上にかかる消費税が10%なのか8%なのか、あるいは非課税売上なのかという税区分を計算しなければいけないということです。

②原則は受け取った消費税と支払った消費税を計算して、全て納めることが原則ですが、例外として簡易課税方式を取ることもできます。サービス業の場合、売上として受け取った消費税の50%を申告納税すれば済みます。これが従来の簡易課税方式というのもので記帳も非常に簡単です。今回の場合、インボイス制度によって免税事業者から課税事業者になる方は、特例があり売上にかかる消費税の20%を申告納税すればいいという形です。こちらの場合、仕入れ経費の支払った消費税は全く関係ありません。

③はい。令和5年分の10月1日から12月31日の3ヶ月分だけ消費税の計算をするということになります。受け取った消費税と払った消費税は、10、11、12月の3ヶ月分だけ計算をするということです。

Q:経過処置の控除ですが、職種業種によらずに80%控除でしょうか。業種により、例えばコンサルティングの場合は50%と思ってたのですが。

A:全ての業種80%控除です。コンサルティングの場合の50%というのは、簡易課税方式をとった場合の50%です。

Q:9月30日に申請した場合、10月末までに承認されない可能性がありますが、その場合、請求書は一旦今まで通りの請求書を発行して、承認後に差し替えることになりますか。

A:9月30日までに申請した場合は10月1日から遡って承認されます。実際に税務署からの番号の通知が10月末や11月になった場合も、10月1日付の発行事業者という扱いです。10月1日承認ということになり、その場合その時点では番号がわからない時は番号なしの請求書を発行することになり、後日番号が分かった際に差し替えとなります。

Q:赤字会社は関係ないのでは?

A:法人の場合は、消費税は赤字法人でも課税あるいは還付になるため、ゼロということはありません。赤字会社で免税事業者あるいはこれからも免税事業者を継続する場合は、消費税のことは関係ありません。

Q:10月からのスタートと仮定して80%の軽減すなわち20%納税も分母は10月から12月の売上で良いのでしょうか?消費税申告の対象も10月から12月で良いのでしょうか?

A:はい、どちらもその通りです。

セミナーでは回答しきれなかった質問への回答

Q:10月以降も免税事業者でいる場合も適格請求書の書式で請求をしないといけないのでしょうか。

A:適格請求書は、税務署に申請、登録した適格請求書発行事業者しか発行できません。免税事業者の方が発行すると法律違反となります。

Q:取引日について、1ヶ月の役務提供のような場合は、月末日にするのが良いのでしょうか。

A:役務提供の場合、一般的に月末にその月の適格請求書を発行します。なお、すべての役務提供を完了した日が収入の確定日となります。

Q:屋号が旧姓、納税が婚姻後の戸籍名の個人事業主の場合はどちらで適格事業者データベースに掲載されるのでしょうか。

A:個人の登録は戸籍上の氏名ですが、申請時に屋号の登録もできます。この屋号は適格請求書発行事業者公表サイトに屋号を公表できます。

Q:「簡易課税」に関して説明をお願いします。

A:簡易課税制度とは、消費税の納税額を売上に係る消費税額(預り消費税額)から簡単に算出することを認める制度です。

Q:今年度設立した法人の売上が1,000万円を超えた場合、免税事業者に登録しておくことで三期目からも軽減措置を受けることは可能ですか?

A:売上税額の2割特例は、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった方が対象です。また2割特例の適用期間は、令和5年10月1日から令和8年9月30日の課税期間となります。

Q:従来の制度で今年初めて課税事業者になるのですが、インボイス制度による80%控除は適用されるのでしょうか?

A:令和5年から課税事業者になる方は、売上税額の2割特例は不可です。インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった方が対象です。

Q:請求書上で、請求先に立替交通費を請求する場合はどのようになりますか?

A:立替交通費も消費税上の課税取引です。インボイス制度下では適格請求書に立替交通費を記載して消費税額も明記してください。

案件探しの悩み交渉の不安、専任エージェントが全てサポート

今すぐ無料キャリア相談を申し込むまとめ

本記事では、インボイス制度セミナーの内容について紹介しました。インボイス制度は開始時期が迫ってきているため、大きく影響を受けるフリーランスや副業で働いている方はしっかりと理解を深めておきましょう。また、制度開始が迫ってきているからインボイス制度に対応すると考えるのではなく、本記事でも紹介しているメリット・デメリットやどのような影響があるのかを調べた上で対応するかどうかを検討しましょう。